新入社員への説明が必要な書類の中で、制度が特に複雑なのが「扶養控除申告書」です。

実際にインターネットでは、「扶養控除申告書とは」「記入例」「必要な人」などのワードが頻繁に検索されており、ニーズの大きさがわかります。

制度の複雑さに加え、最近はアウトソーシングも増えていることから、扶養控除申告書の基本的な取り扱いを把握していない人は多いのではないでしょうか。

会社の担当者としては、仮にアウトソーシングしていても、求職者や従業員の疑問をすぐ解決するために、基本情報は把握している状態が望ましいでしょう。

今回は、扶養控除申告書の提出目的や対象者、提出スケジュールなど、基本的な情報を網羅的に解説します。

配偶者控除の考え方やアルバイトの提出有無など、抜け漏れがちな情報についても取りあげています。

採用担当者はもちろん、求職者や新入社員の皆さんも、扶養控除申告書の基礎知識を知るためにお役立てください!

費用をかけずに採用を始めたいけど、ひとつひとつの採用媒体を調べるのが面倒・・・

1クリックで5つの採用媒体に連携

目次

扶養控除申告書とは?2025年には継続雇用制度の経過措置が終了?

扶養控除申告書とは、所得税法上の扶養状況を、従業員が勤務先に申告するための書類です。

詳しくは後述しますが、給与の支払いを受けている人は基本的に提出する必要があり、正式名称を「扶養控除等(異動)申告書」と言います。

会社側は、従業員からの申告内容を元に、毎月の給与計算および年末調整での所得税を計算します。

従業員は、扶養控除申告書を提出すれば、「扶養控除」をはじめとしたさまざまな控除を受けられる仕組みです。

ちなみに、年末調整時に提出する書類の一覧は下記のとおりです。

【必要な提出物】

- 扶養控除等(異動)申告書

- 基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

- 保険料控除申告書+控除証明書

- その他の書類(住宅借入金等特別控除申告書、源泉徴収票など)

なお2025年からは、現在行われている継続雇用制度の経過措置が終了し、希望者全員を65歳まで雇用するか、定年自体を65歳に設定しなければなりません。

2021年4月から70歳までの就業機会確保が努力義務となっていることも相まって、60歳を超えて働く従業員は、多くの会社で増えるでしょう。

当然ながら、新たに雇用延長される従業員も扶養控除申告書の対象となるので、抜け落ちないよう注意が必要です。

【参考】

高年齢者雇用安定法改正の概要|厚生労働省

扶養控除申告書は誰が対象か?!

扶養控除申告書の提出が必要なのは、年末調整の対象となる従業員全員です。

ただし、下記に該当する場合は年末調整の対象にならないため、扶養控除申告書の提出も必要ありません。

(1) 1年間の給与総額が2,000万円を超える人

(2) 2か所以上から給与を受け取っており、自社以外に扶養控除申告書を提出している人

(3) 対象年の途中で退職した人

※(3)について、12月給与を受給後に退職した人は年末調整の対象です

扶養控除申告書の提出有無は雇用形態に左右されません。

アルバイト・パートや契約社員であっても、上記の条件に該当しない限りは提出が必要です。

ただし、アルバイト・パートは(2)のパターンに当てはまる人が少なくありません。

入社時および年末調整時の扶養控除申告書の配布にあたって、確認すると良いでしょう。

派遣社員の場合は派遣会社で年末調整を行うので、派遣先での扶養控除申告書の提出は不要です。

配偶者控除・配偶者特別控除

配偶者がパート・アルバイトで、「年間の合計所得金額が48万円以下」であれば、対象従業員に「配偶者控除」が適用されます。収入で言うと「年収103万円以下」です。

この基準は、103万円から給与所得控除金額の55万円を引くと、合計所得金額が48万円となることから設定されています。

ちなみに、「給与所得控除額」は収入によって決められており、金額は下記ページで確認できます。

▶給与所得控除|国税庁

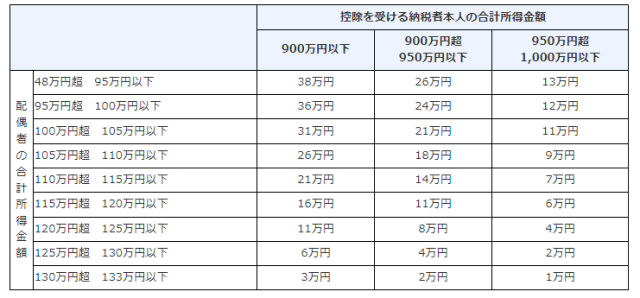

また、配偶者の年収が103万円を超えていても、収入に応じて一定の控除が適用される制度が「配偶者特別控除」です。

【配偶者特別控除の控除額表】

(出典:配偶者特別控除|国税庁)

配偶者特別控除は上表のようになっており、最大38万円の控除を受ける条件は、配偶者の年間合計所得金額が「48万円を超え、95万円以下」です。

年収に直すと、「103万円を超え、150万円以下」になります。

配偶者控除・配偶者特別控除に関連したそのほかのポイント

そのほか、配偶者控除・配偶者特別控除に関しては、下記のポイントを押さえておきましょう。

・配偶者の年収が100万円以下の場合は住民税が免除となる

- 年収が201万円を超えると、配偶者控除・配偶者特別控除のいずれも適用されない

- 年収が130万円を超えると、社会保険(健康保険・厚生年金)の扶養からは外れる

多くの従業員は、配偶者控除・配偶者特別控除について詳しく理解していません。

特に収入が201万円を超えて適用対象外となる場合は、詳しい説明が必要です。

また、所得税上の扶養と、社会保険上の扶養を混同しているケースも珍しくないので、担当者は違いを明確に覚えておきましょう!

※給与収入が103万円以下の場合に配偶者控除の対象となる根拠は、国税庁の下記ページで詳しく解説されています

▶配偶者の所得がいくらまでなら配偶者特別控除が受けられるか|国税庁

扶養控除申告書の提出期限とは?いつまでに提出すれば問題ないのか

扶養控除申告書は、毎月の給与計算で所得税を算出するための根拠になります。

まずは入社時に配布し、初回の給与計算までには回収しなければなりません。

その後は担当部署で保管し、年末調整の際に再度配布して内容を追記・修正してもらいます。

毎月の給与から差し引く所得税は、あくまで概算です。

年末調整でその年の所得税が確定するので、計画的に提出を促し、間違えのないように内容を確認する必要があります。

年末調整は、一般的に下記のようなスケジュールで進行します。

| 年末調整のスケジュール | |

| 10月下旬~11月 | 扶養控除申告書の配布・回収 |

| 12月 | 年末調整 |

| 1月10日まで | 税務署へ源泉所得税の納付 |

| 1月31日まで | ・法定調書合計表、源泉徴収票、支払調書を税務署へ提出 |

給与支払報告書を各自治体へ提出

上記のとおり、年末調整関係の書類は翌年1月31日が提出期限です。

計算後に確定した所得税は、その前の1月10日には納付する必要があります。

自治体への提出期限を超えると、従業員が自分で確定申告をしなければならないので、トラブルに発展するかもしれません。

また、万が一会社が年末調整を怠った場合は「10年以上の懲役、または200万円以下の罰金」が科せられる場合があります。

社内における扶養控除申告書の回収や計算は、なるべく早めに終わらせることが大切です。

確定申告を忘れてしまった場合の取り扱いについては、国税庁の下記ページで確認してみてください!

▶確定申告を忘れたとき|国税庁

▶延滞税について|国税庁

扶養控除申告書の書き方とは?記入例についてもご紹介。

扶養控除申告書は、年ごとに様式が変更される場合があります。

2022年6月現在では、下記の様式が最新です。

ちなみに、2020年から進められているハンコ廃止の取組により、氏名の横にあった押印欄は令和3年の様式からなくなりました。

(出典:国税庁)

国税庁では、下記のように扶養控除申告書の記入例も公開されています。

従業員の記入内容が間違っていると、内容確認や再提出により年末調整が遅れるため、記入例も配布することがおすすめです。

(出典:国税庁)

記入内容が間違っていた場合は、二重線を引いたうえで、その付近に正しい内容を記載します。その後、二重線の上に訂正印を押してもらいましょう。

扶養控除申告書には、マイナンバーをはじめ、さまざまな個人情報が含まれています。

「封筒(使用済み可)に入れ厳封のうえ提出する」など、個人情報が担当者以外に知られないための工夫を徹底することが大切です。

※扶養控除申告書の記入例の詳細や、各書類の様式・記入例は、下記のページでダウンロードできます。

【扶養控除等申告書】

様式:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_01.pdf

記入例:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_02.pdf

【基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書】

様式:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_06.pdf

記入例:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_07.pdf

【保険料控除申告書】

様式:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_04.pdf

記入例:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_05.pdf

まとめ

扶養控除申告書は、税金に大きく関わっているので、その取り扱いに何となく苦手意識を持つ人は多いでしょう。

しかし、「何のために記入してもらうのか」「誰が対象なのか」など基本的な内容を押さえておけば、決して難しいわけではありません。

最近は給与計算や年末調整をアウトソーシングする会社も増えていますが、従業員からの問い合わせに対しては、会社内の担当者がすぐに答えられることが望ましいと言えます。

また、所得税の取り扱い自体、覚えておいて全く損はありません!

ぜひ、当記事の内容を日頃の業務にお役立てください。

同じカテゴリ内の人気記事