2つ以上の仕事(稼ぎ口)をもつダブルワークは、政府が主導する働き方改革の推進により、珍しいワークスタイルではなくなりました。さらにコロナ禍で柔軟な働き方の導入が進んだことで、副業を解禁する企業も増えています。

ダブルワークをする人は、加入条件を満たせば複数の会社で社会保険に加入することが必要です。

2022年10月に社会保険(健康保険・厚生年金)の適用が拡大されて以降、二重加入が求められるケースが増加していますが、適用範囲のさらなる拡大が予定される2024年10月からは、より多くの人が影響を受けることになるでしょう。

この記事では、社会保険の加入条件や複数の会社で二重加入する場合の手続き、ダブルワークをする人の確定申告について紹介します。

また従業員のダブルワークを許可している企業では、社会保険の加入や源泉徴収などについて従業員から質問されることがあるかもしれません。企業向けのポイントを併せて解説していますので、中小企業の人事担当者もぜひ参考にしてください。

費用をかけずに採用を始めたいけど、ひとつひとつの採用媒体を調べるのが面倒・・・

1クリックで5つの採用媒体に連携

目次

ダブルワークとは?

ダブルワークとは、2つの仕事をする(している)ことです。

明確に定義されてはいませんが、本業といえる仕事がある場合は、もうひとつの仕事を「副業」や「兼業」と呼ぶことが一般的。ダブルワークは「掛け持ち」の意味で使われることの多い表現といえます。

そのため求人広告などでは雇用形態や勤務形態に関わらず、「ダブルワーク(Wワーク)OK」といった文言を見かけることが多いでしょう。

またどちらか一方がクラウドソーシングなどを通じた、個人で受ける仕事の場合もダブルワークと呼ぶことができます。

ダブルワークをする人の社会保険

社会保険(健康保険・厚生年金)への加入は、ダブルワークであるかどうかに関わらず、加入条件を満たすかどうかによって決まります。

勤務先や就業状況等が社会保険の加入条件を満たしている場合は、それぞれの勤務先で社会保険に加入する(=二重加入する)ことが必要です(※1)。

※1 雇用保険は1ヵ所(メインの勤務先)でのみ加入します

社会保険の加入条件

以下のいずれかに該当する場合、社会保険の加入義務が生じます。

- フルタイムで勤務している

- 週の労働時間が正社員(フルタイム)の3/4以上

- 月の労働日数が正社員(フルタイム)の3/4以上

上記に該当しないパート・アルバイト(短時間労働者)は、以下の条件をすべて満たす場合に社会保険の加入対象です。

- 1週間の労働時間が20時間以上

- 月額賃金が88,000円以上(残業代・賞与等は含まない)

- 2カ月を超える雇用の見込みがある

- 学生ではない(休学中や夜間学生は含まない)

- 勤務先の従業員が101人以上(2024年10月からは従業員数51人~100人の企業も対象)

社会保険の加入条件については以下の記事で詳しく解説していますので、ぜひ参考にしてください。

【令和4年最新版】社会保険の加入条件とは?パート・アルバイトが社会保険に加入する条件についても解説

ダブルワークで社会保険に二重加入する場合でも、健康保険証は1つ

社会保険に二重加入する場合の健康保険料は給与の合計額をもとに計算され、それぞれの給与から天引きされますが、所持する保険証は1つです。

どちらの健康保険証を所持するかは被保険者が自ら選択し、その手続き(次の項で解説)も自身で行う必要があります。

【企業担当者向けのPOINT】 従業員が自社の社会保険に加入する際や、他社でダブルワークを始めることが分かったときは、社会保険の加入状況についての確認が必要です。 自社以外でも社会保険に加入する(している)ことが判明した場合には、当該従業員へ「健康保険・厚生年金保険 被保険者所属選択・二以上事業所勤務届」の手続きを行う必要がある旨を必ず伝えるようにしましょう。

ダブルワークで社会保険に二重加入するときの手続き

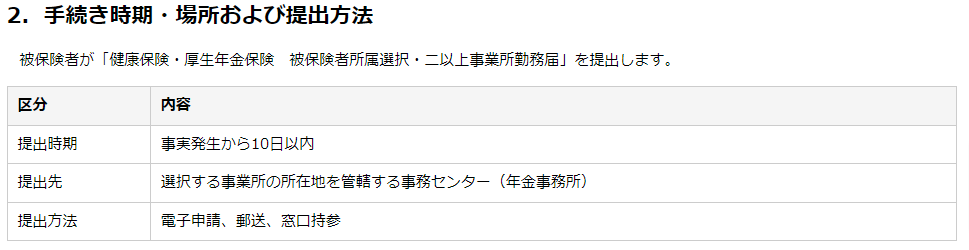

複数の会社で社会保険に加入する場合は、「健康保険・厚生年金保険 被保険者所属選択・二以上事業所勤務届」の手続きが必要です。

この届出は、複数の企業で社会保険に加入することを日本年金機構に知らせるもので、手続きを行うことによって保険料額や納付の按分などが決まります。

「健康保険・厚生年金保険 被保険者所属選択・二以上事業所勤務届」の提出先は、日本年金機構の事務センター。複数の勤務先で社会保険の被保険者となってから10日以内に手続きを行いましょう。

画像出典:日本年金機構(複数の事業所に雇用されるようになったときの手続き)

届出書は以下のページより印刷が可能です。記入見本も用意されているため、事前に記入をしておくと手続きをスムーズに行えるでしょう。

▼ 日本年金機構「健康保険・厚生年金保険 被保険者所属選択・二以上事業所勤務届」

https://www.nenkin.go.jp/service/kounen/todokesho/hihokensha/20140820-03.files/0000002458.pdf

▼ 記入見本

https://www.nenkin.go.jp/service/kounen/todokesho/hihokensha/20140820-03.files/0000002458r.pdf

ダブルワークで社会保険に二重加入するメリット・デメリット

ダブルワークで社会保険に二重加入することになった場合のメリットとデメリットを確認します。

【メリット】年金支給額を増やせる

ダブルワークをする人がそれぞれの勤務先で社会保険に加入する場合、納める保険料は収入の合計額をもとに計算されます。つまり、1社で加入する場合と比べて多くの保険料を納めることになるため、将来的に給付される年金額を増やすことが可能です。

【デメリット】手取り額が減少する

社会保険に加入すると毎月保険料が給与から天引きされるため、加入しない場合と比べて手取り額が減少します。ダブルワークで社会保険に二重加入すれば、その分天引き額も増加。想定よりも手取り額が少なくなってしまう可能性があります。

手取り額を重視する場合は、ダブルワークによる収入の増加と保険料のバランスを見極めたり、二重加入をしないで済むように勤務時間を調整したりするなどの対策が必要でしょう。

ダブルワークで確定申告が必要となる3つのケース

ダブルワークをする場合には、1社の勤務では不要な「確定申告」をしなければならないケースがあります。

ここでは、確定申告が必要となる3つのケースについて確認しましょう。

合計年収103万円以上で、少ないほうの年収が20万円以上(給与収入のみ)

ダブルワーク全体での収入が103万円を超えていて、勤務先のうち少ないほうの収入が20万円を超えている場合は、確定申告が必要です。

この場合は、メインの勤務先で年末調整を行い、もう一方の収入は自分で申告。確定申告を行うことで所得と控除額の再計算が行われ、払いすぎた税金が還付される可能性があります。

年収103万円以上で、年末調整をしていない(給与収入のみ)

収入が103万円以上で、いずれの勤務先でも年末調整が行われなかった場合には、確定申告をしましょう。上記のケースと同様に払いすぎた税金があれば還付を受けられます。

ただし、年収が103万円以下は課税対象ではないため、確定申告も不要(任意)です。

給与以外の収入が一定以上ある

ダブルワークの収入のうち、企業などから支払われる給与以外の報酬がある人は、以下のいずれかの場合に確定申告が必要です。

- 年間の報酬額(※2)が48万円以上

- 年間の報酬額が20万円以上で、かつ給与所得との合算で103万円以上

※2 報酬額は、売上から経費を差し引いた金額

【企業担当者向けのPOINT】 ダブルワークをする従業員から年末調整や源泉徴収についての質問を受けた際には、確定申告が必要であることや還付を受けられる可能性を伝えてあげると良いでしょう。

扶養内で働く人がダブルワークを始める際の注意点

扶養内で働く人がダブルワークを始める場合は、勤務先の企業規模や就労時間、想定年収などに気をつけて仕事選びをする必要があります。

とくに注意すべきポイントは、以下の3つです。

- 年収130万円以上になると配偶者の扶養から外れる

- 年収106万円以上でも社会保険の加入が必要になる(従業員101名以上)

- 年収151万円以上になると扶養者の税負担が増える

年収130万円以上になると配偶者の扶養から外れる

配偶者の扶養に入ることができるのは、年収130万円未満です。勤務先が複数ある場合は、それぞれの収入を合算した年収に基づき、配偶者の加入する健康保険組合によって加入判定が行われます。

年収106万円以上で社会保険の加入が必要になる(従業員101名以上)

社会保険の加入条件で説明したとおり、月額賃金が88,000円以上(=年収106万円以上)あり、他の加入条件も満たす場合は社会保険の加入対象です。

つまり年収が106万円以上になると、130万円以下の場合でも社会保険上の扶養から外れる可能性が高まります。

【企業担当者向けのPOINT】 短時間労働者への社会保険の適用は、現時点では従業員101人以上の企業が対象です。ただし、2024年10月からは従業員数51人~100人の企業にも適用が拡大されるため、対象企業で扶養内での就労を希望する従業員がいる場合は、勤務時間等の調整や代替人員の確保が必要になります。

年収151万円以上になると扶養者の税負担が増える

扶養内で働く人(被扶養者)の年収が150万円以下であれば、配偶者(扶養者)の税金負担が軽減される「配偶者特別控除」が適用されます。

配偶者特別控除は、最大38万円。年収201万円(201.6万円未満)までは控除が受けられますが、控除額は被扶養者の年収に応じて段階的に減少するため、年収151万円以上になると扶養者の税負担が増えることになります。

まとめ

社会保険の加入は、ダブルワークをしているかどうかに関わらず、雇用先の企業規模や年収など社会保険の加入条件を満たした場合に義務が生じます。

二重加入にはメリットとデメリットがあるため、ダブルワークをはじめる際には給与だけでなく、二重加入の必要性の有無やそれを踏まえた手取り額も意識しておいたほうが良いでしょう。

また副業を許可している企業やアルバイト・パート従業員の多い企業では、必要な手続きの告知や源泉徴収(税金)などに関する従業員からの質問にも対応しなければなりません。担当者の業務負担を軽減するためにも、マニュアル化をはじめとした業務効率化の取り組みが必要といえます。

同じカテゴリ内の人気記事