2023年10月1日から開始予定のインボイス制度。

実施に向けて登録申請の呼びかけが行われていますが、登録を迷っている個人事業主やフリーランスは意外と多いかもしれません。

インボイス制度は「登録する」「登録しない」に関わらず、多くの事業者に影響を与える制度です。

この記事では、インボイス制度の実施による個人事業主やフリーランスへの影響と対応について解説します。

目次

インボイス制度とは

インボイス制度とは、必要な記載要件を満たした請求書や明細書などの発行・保存を行う制度です。

正式には「適格請求書等保存方式」という名称の制度で、2023年10月から導入が予定されています。

日本では2019年から消費税の軽減税率制度が実施されており、現在は複数の税率が混在している状態です。

そこでインボイス制度では、税率(8%または10%)ごとの合計額や消費税額を明示した請求書(=適格請求書)を発行することで、売り手が買い手に対して正確な消費税額を伝えることを可能にします。

制度実施後は、買い手の消費税の仕入税額控除が適格請求書のある取引に限定されるため、多くの事業者が何らかの影響を受けると考えられています。

消費税の仕入税控除とは 消費税の納税額を算出する際は、「売上にかかる消費税」から「仕入れにかかった消費税」を差し引きます。

この消費税の二重課税を解消するため仕組みが消費税の仕入税額控除です。 さらに詳しい説明は『インボイス制度における「消費税の仕入税額控除」』にて解説しています。

適格請求書(インボイス)とは

適格請求書とは、インボイス制度で定められた記載項目を満たした請求書のことです。

現行(2023年1月時点)の制度では、消費税課税事業者(以下、課税事業者)が仕入税額控除を受けるためには、「区分記載請求書」の発行が義務付けられていますが、その記載事項の一部が変更され、さらに新たな項目が追加されました。

■区分記載請求書の記載事項

- 請求書発行者の氏名または名称

- 取引年月日

- 取引内容

- 取引金額

- 請求書受領者の氏名または名称

- 軽減税率の対象品目の記載

- 税率ごとの税込合計金額

■適格請求書(インボイス)の変更・追加事項

- 【変更】税率ごとの税抜または税込合計金額および適用税率

- 【追加】税率ごとの消費税額等

- 【追加】請求書発行者(適格請求書発行事業者)の登録番号

インボイス制度における「消費税の仕入税額控除」

消費税の仕入税額控除とは、消費税の二重課税を解消するための仕組みのこと。

消費税の納税額は、以下の計算式を用いて算出します。

「売上にかかる消費税」-「仕入れにかかった消費税」= 消費税の納付税額

現行の制度では、仕入れの事実が分かる区分記載請求書と必要事項が記載された帳簿の保存によって、消費税の仕入税額控除の適用を受けることができます。

しかし、インボイス制度開始後に消費税の仕入税額控除の適用を受けるためには、前述した「適格請求書」が必須。

言い換えると、取引先(売り手)から適格請求書が発行されない場合には、消費税の仕入税額控除が適用されません。

インボイス制度における消費税の仕入税額控除は、適格請求書を発行する事業者からの仕入れに対してのみ消費税額の控除を行うことができるのです。

【例】適格請求書の有無による消費税の納付額の違い

売上高1,000万円(消費税100万円)、仕入額300万円(消費税30万円)だった場合に、適格請求書の有無によって消費税の納付額は以下のように変化します。

※ここでは消費税率は一律10%とする

■適格請求書がある場合(仕入税額控除が適用される)

100万円 - 30万円 = 70万円

■適格請求書がない場合(仕入税額控除が適用されない)

100万円 - 0万円 = 100万円

上記のように、取引先(売り手)が適格請求書を発行できる事業者であるかどうかによって、消費税の納付額が変わります。

インボイス制度による個人事業主・フリーランスへの影響

インボイス制度が開始する2023年10月以降は、仕入税額控除を行うためには適格請求書が必須であることはここまでの解説でご理解いただけたでしょう。

前述のとおり、仕入税額控除は課税事業者向けの制度です。

ところが、免税事業者(売上が1,000万円以下で消費税の納税義務のない事業者)の個人事業主やフリーランスとは無関係の制度では決してありません。

免税事業者にも関係があり、具体的には以下にような影響が考えられます。

顧客への影響

実は、免税事業者は適格請求書(インボイス)を発行できません。

インボイスを発行できるのは、納税義務のある課税事業者のみ。

つまり、免税事業者のままでいる場合は、取引先である顧客が自社との取引における消費税の仕入税額控除ができなくなってしまうということです。

コストアップと受け止められる可能性もないとは言い切れないでしょう。

自社への影響

免税事業者の個人事業主やフリーランスが適格請求書を発行したい場合は、適格請求書発行事業者(=課税事業者)として登録申請を行うことで可能になります(※1)。

ただし、課税事業者になるとこれまでのように消費税の納税が免除されなくなるため、今後の事業運営への影響は避けられないでしょう。

繰り返しになりますが、仕入れにかかる消費税の控除は、適格請求書を発行する適格請求書発行事業者との取引のみが対象です。

適格請求書発行事業者の登録は強制ではありませんが、免税事業者であることが今後の取引に何らかの影響を与える可能性があることは理解しておく必要があります。

※1 原則として、「消費税課税事業者選択届出書」を提出し、課税事業者の登録をした後、適格請求書発行事業者の登録申請が必要ですが、現在は経過措置中のため適格請求書発行事業者の登録を受けた日から課税事業者になることが可能です

制度見直しによる緩和措置

インボイス制度は実施前に一部の見直しが行われ、2022年12月23日に緩和措置(経過措置)が発表されています。

ここでは、個人事業主やフリーランスへの影響が特に大きいと考えられる2つの緩和措置について紹介します。

仕入税額控除に関する緩和措置(経過措置)

インボイス制度開始から6年間は、免税事業者からの仕入れであっても、所定の条件を満たす場合には一定の割合を税額控除することができます。

適格請求書等保存方式(以下「インボイス制度」といいます。)開始後、6年間(令和5年10月から令和11年9月までの間)は、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。 なお、この経過措置による仕入税額控除の適用に当たっては免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存とこの経過措置の適用を受ける旨(80%控除・50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。 この経過措置を適用できる期間等は、次のとおりです。 ・ 令和5年10月1日から令和8年9月30日までは仕入税額相当額の80% ・ 令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%

納税額に関する緩和措置(経過措置)

課税売上高1,000万円以下の事業者が免税事業者から課税事業者になった場合には、2023年10月からの3年間に限り、消費税額が納税額の20%に軽減(80%が控除)されます。

(1)適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置 ① 適格請求書発行事業者の令和5年 10 月1日から令和8年9月 30 日までの日の属する各課税期間において、免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことにより事業者免税点制度の適用を受けられないこととなる場合には、その課税期間における課税標準額に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割とすることができることとする。

個人事業主・フリーランスが選択できる「簡易課税制度」のメリット

免税事業者が適格請求書発行事業者として登録を行った場合、事業者区分が課税事業者へと変わります。(※2)

課税事業者には売上額に関わらず納税義務がありますが、前々年の課税売上高が5,000万円以下の場合には、簡易課税制度を利用することで事務負担の軽減に加え、納税額を軽減できる可能性があります。

簡易課税制度とは、仕入税額控除の計算を「みなし仕入れ率」を用いて簡素化できる仕組みのこと。

中小事業者(課税売上高が5,000万円以下の事業者)の納税に係る事務の負担軽減するために用意された制度です。

※2 経過措置が終了する2029年10月以降に登録する場合は、別途「消費税課税事業者選択届出書」の提出が必要

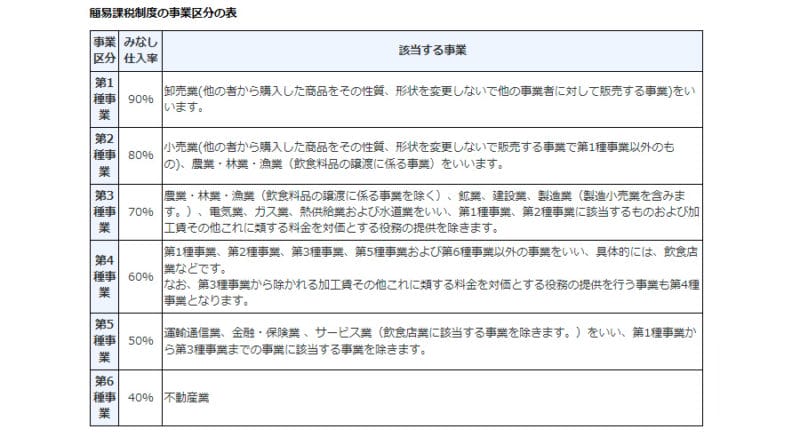

簡易課税制度の「みなし仕入れ率」

簡易課税制度におけるみなし仕入れ率は、事業区分ごとに以下のように定められています。

簡易課税制度を選択した個人事業主やフリーランスは、実際の納付額(原則税額)を計算せずに、納税額を算出することが可能です。

画像出典:国税庁(簡易課税制度の事業区分の表)

画像出典:国税庁(簡易課税制度の事業区分の表)

注意点としては、みなし仕入れ率よりも実際の仕入れ額が多いケースでは、原則税額のほうが節税になる場合があることです。

また、簡易課税制度の適用を受けるためには、適格請求書発行事業者への登録申請とは別途、手続き(消費税簡易課税制度選択届出書の提出)が必要。

自社の仕入れの状況を考慮し、簡易課税制度を選択するかどうか検討しましょう。

【補足】顧客が簡易課税制度適用の課税事業者の場合 顧客が簡易課税制度適用の課税事業者の場合、顧客はみなし仕入れ率を用いて消費税の仕入税額控除を行います。

そのため、インボイス制度開始後に免税事業者のままであっても(適格請求書を発行できなくても)、顧客には仕入税額控除に関する影響がありません。

インボイス制度開始前に! 個人事業主・フリーランスに必要な5つの準備

適格請求書発行事業者の登録の有無に関わらず、インボイス制度への対応は必要です。

インボイス制度が始まってから慌てないために、個人事業主・フリーランスがやっておきたい事前準備を5つ紹介します。

1.インボイス制度について調べる

まずは、インボイス制度の概要を把握しましょう。

国税庁のHPでは、インボイス制度に関する説明(パンフレット等)はもちろん、オンライン・オフライン説明会の案内や問い合わせ先などの情報も掲載されています。

画像出典:国税庁HP:特集 インボイス制度

画像出典:国税庁HP:特集 インボイス制度

2.今後の事業運営について考える

顧客が今後の取引において適格請求書を必要とする場合には、適格請求書発行事業者の登録が不可欠です。

一方、顧客が簡易課税制度適用事業者であれば仕入税額控除の影響はなく、また顧客が個人や一般消費者の場合は適格請求書自体が必要ありません。

加えて、経過措置期間が満了する6年後までに廃業を予定している方も登録は不要です。

今後の事業運営について改めて考え、インボイス制度の導入に合わせて適格請求書発行事業者になるかどうかを検討しましょう。

3.インボイス制度の登録方法を確認する

適格請求書発行事業者として登録する場合は、登録申請の手続きを行いましょう。 2023年9月30日までの申請で、2023年10月1日から登録を受けることが可能です。

登録申請は、「e-Tax」または「郵送」にて行うことができます。

e-Taxで登録申請する

個人事業主やフリーランスは、e-Taxソフトの「ダウンロード版」「WEB版」「SP版」のいずれからでも申請が可能です。 以下の書類を用意のうえ、手続きを行いましょう。

- 電子証明書(マイナンバーカード等)

- 利用者識別番号等(e-Taxソフト[WEB版またはSP版]にて取得可能)

郵送で登録申請する

登録申請書(国内事業者用)または登録申請書(国外事業者用)に必要事項を記入し、所轄地域の「インボイス登録センター」へ送付します。

4.適格請求書を用意する

国税庁が指定するフォーマットはありませんが、インボイス制度の要件を満たした請求書を用意することが必要です。

開始直後に慌てないためにも、事前に準備をしておきましょう。

また課税事業者になってからの確定申告では、免税事業者のときには不要だった申告書や添付書類の提出が新たに求められるため、確定申告にかかる事務作業が例年と同じではないことも留意したいポイントといえます。

5.独占禁止法や下請法について確認する

インボイス制度実施後、取引先から免税事業者であることを理由に、消費税相当額の支払い拒否などが行われた場合は、不公正な取引方法にあたるとされています。

その他にも、取引の打ち切りを一方的に通告することや、取引上の優位な立場を利用して価格交渉に応じない(協議をせずに従来通りに価格を据え置く)などの行為も問題です。

ただし、取引先から課税事業者への登録を求められること自体は、独占禁止法や下請け法に触れるものではありません。

今後の取引について想定されることがある場合には、不要なトラブルを避けるためにも独占禁止法や下請法の事前確認をおすすめします。

公正取引委員会のHPにインボイス制度への対応に関する考え方がまとめられているため、参考にすると良いでしょう。

まとめ

インボイス制度は2023年10月から実施予定ではありますが、現時点で免税事業者および課税事業者である個人事業主やフリーランスが適格請求書発行事業者になるかどうかは、各事業者の判断に委ねられています。

2022年12月に発表された制度見直しによる緩和措置により、インボイス制度の開始から6年間は免税事業者からの仕入れに関しても一定の税額控除が認められるほか、1,000万円以下の事業者に対する3年間の消費税納税額の軽減措置も決定。

また適格請求書発行事業者の登録期日は2023年9月まで延長されました。(それ以降も申請可能)

現在免税事業者のフリーランスや個人事業主として活動する方の中には、適格請求書発行事業者への登録(課税事業者への変更)を迷っている方も少なくないようですが、これらの経過措置も踏まえて柔軟に検討しても良いのではないでしょうか。

インボイス制度の開始以降は、事業者区分(免税または課税)を変更しない場合においても、課税仕入れがあれば新たな経理処理への対応が必要です。

2023年10月からの開始に向けて、今から準備を進めておきましょう。

同じカテゴリ内の人気記事