近年、電子帳簿保存法の影響で個人事業主や法人の帳簿・書類の扱い方が変化しています。

直近では2024年から電子取引のデータ保存が完全義務化となり、対応が追い付いていない人・企業も多いのではないでしょうか。

「何から始めたらいいのだろう……」

「制度が複雑で何をしたらいいのか分からない……」

多くの事業者が取り扱いに悩んでいるのではないかと思います。

当記事を読むことで、電子帳簿保存法の全体像を把握し、自社に必要な対応策を具体的に理解することができます。

法改正に伴う業務効率化や税務上のメリットを最大限に享受するために、ぜひ当記事をお役立てください!

目次

電子帳簿保存法とは?

電子帳簿保存法とは、1998年に施行された国税関係帳簿書類を電子的に保存する際の取り扱いについて定めた法律です。

正式名称は「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」です。

この法律により、企業は紙の帳簿や書類を電子データとして保存することが可能となりました。

近年のデジタル化の進展に伴い、2022年1月には大幅な改正が行われ、2024年からは電子取引のデータ保存が義務化されるなど、より電子化を推進する内容となっています。

電子帳簿保存法の対象者

電子帳簿保存法は、基本的に全ての法人および個人事業主が対象となります。

具体的には以下のような事業者のことです。

- 法人(株式会社、有限会社、合同会社、NPO法人など)

- 個人事業主(フリーランス、自営業者など)

- 公益法人(社団法人、財団法人など)

- その他の組織(任意団体、組合など)

規模や業種問わず全事業者が電子帳簿保存法の対象ですが、すべてのやり取りを紙ベースで行っているなど、電子取引を行っていない場合は同法への対応は生じません。

電子帳簿保存法のメリット

「法律への対応が負担だ……」というようにネガティブになっている方もいるかもしれませんが、電子帳簿保存法に対応することで企業へのメリットがあります。

どのようなメリットがあるのかを紹介します。

■業務効率化

電子帳簿保存法に対応することで情報が一元化され、業務が効率化します。

例えば、確認したい書類がある場合、紙ベースで保管していると探すのが大変ですが、電子保存をしておけば検索をかけてすぐに見つけることが可能です。

また、自分が保存したデータを他のメンバーにすぐ共有できるため、紙ベースの書類を個別に交わす手間や時間が発生せず、コミュニケーションが円滑化します。

■コスト削減

電子化により、以下のようなコスト削減効果が期待できます。

これらの費用に1か月あたり数十万~数百万円かけている企業も少なくないと思います。大きな節約効果が見込めるでしょう。

- 用紙代

- 印刷代

- 郵送代

- 保管・管理のための用具やスペース代

- 上記の作業に伴う人件費 など

■青色申告の適用による最大65万円の控除

下記いずれかの条件を満たすことで、青色申告控除65万円を受けることができます。

- 仕訳帳と総勘定元帳について電子帳簿保存を行う

- 所得税の確定申告書、貸借対照表と損益計算書等の提出にe-Taxを使用する

電子帳簿保存法の対象書類と3つの保存区分

電子帳簿保存法では、対象となる書類を下記3つの保存区分に分類しています。

| 【任意対応】 国税関係帳簿書類の電磁的記録による保存 |

パソコンで最初から自己が作成した帳簿書類を電子データのまま保存すること。 | |

| 【任意対応】 スキャナ保存 |

紙の取引書類をスキャンして電子データとして保存すること。 | |

| 【義務】 電子データ保存 |

電子データとして受領した書類をそのまま電子データとして保存すること。 | |

どのような書類が対象になるのかを下表にまとめました。

| 国税関係帳簿 | 国税関係書類 | 電子取引 | |||

|---|---|---|---|---|---|

| 決算関係 書類 |

取引関係書類 | 電子メールやEDI、クラウドサービスなどで受領した取引データ | |||

| 自己 発行分 |

相手 発行分 |

||||

| <例> ・仕訳帳 ・総勘定元帳 ・売上台帳 |

<例> ・賃借対照表 ・損益計算書 ・棚卸表 |

<例> ・見積書控え ・請求書控え ・領収書控え |

<例> ・見積書 ・請求書 ・領収書 |

<例> ・見積書 ・請求書 ・領収書 |

|

| 電帳法第4条1項 | 電帳法第4条2項 | 電帳法第4条3項 | 電帳法第7条 | ||

| 【任意】 国税関係帳簿書類の電磁的記録による保存 |

【任意】 スキャナ保存 |

【義務】 電子取引のデータ保存 |

|||

以下、各区分とその対象書類について詳しく解説します。

国税関係帳簿

国税関係帳簿とは、国税に関する法律で義務づけられた書類のことで、法人税や所得税などの申告の基礎となる帳簿です。

電子帳簿保存法の区分では「国税関係帳簿書類の電磁的記録による保存」に該当します。

【国税関係帳簿の例】

- 仕訳帳

- 総勘定元帳

- 現金出納帳

- 売掛金台帳

- 買掛金台帳

- 固定資産台帳 など

決算関係書類

決算関係書類は、事業年度末に作成される財務諸表やその付属明細書などを指し、保存区分は「国税関係帳簿書類の電磁的記録による保存」に該当します。

主な決算関係書類には以下のようなものがあります。

【決算関係書類の例】

- 貸借対照表

- 損益計算書

- 試算表

- 棚卸表

- 株主資本等変動計算書

- キャッシュ・フロー計算書

- 附属明細書 など

取引関係書類・電子取引書類

取引関係書類は、取引の証拠となる書類のことです。

これらを電子取引データで受け取った場合、電磁的記録として保存することが義務化されました。紙に印刷して保存するだけでは不十分となるので注意が必要です。

【取引関係書類・電子取引書類の例】

- 請求書

- 領収書

- 契約書

- 見積書

- 納品書 など

対象とならない書類

電子帳簿保存法の義務の対象外となるのは、大きく分けると次の書類です。

- 国税関係ではない書類(履歴書や健康診断結果など)

- 紙で作成した国税関係帳簿・決算関係書類

義務化されるのは電子取引の電子データ保存のみです。そのため、紙で作成した国税関係帳簿・決算関係書類は紙・電子データのどちらの保存でも問題ありません。

義務として対応しなければいけないこと

電子帳簿保存法により事業主の「義務」として対応しなければならないことがあります。

ここでは、その内容と注意点について詳しく解説します。

1. 電子取引のデータ保存

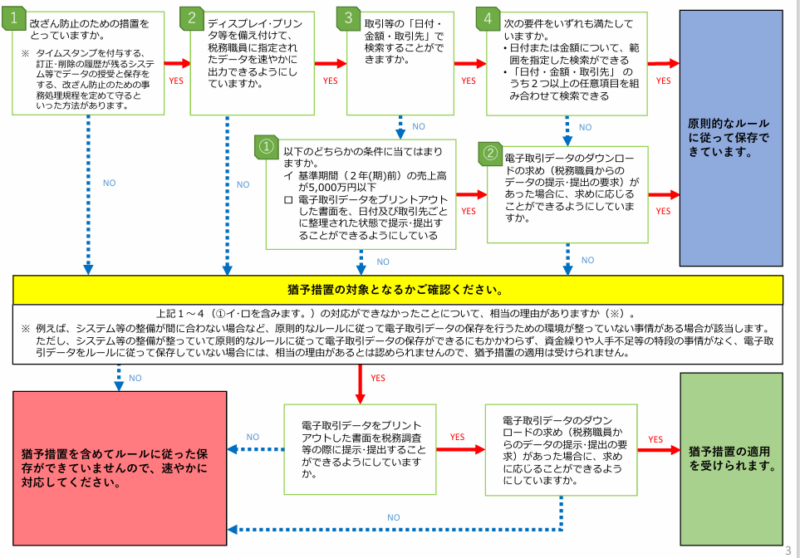

取引にあたって顧客との間に交わした電子書類を、電子データのまま保存しなければなりません。電子データ保存の要件も定められているため、詳しく見ていきましょう。

電子取引のデータ保存の要件

電子取引のデータを保存する際には、以下の2つの要件を満たす必要があります。

| 真実性の確保:データの改ざんや不正な変更を防ぐための措置を講じること 可視性の確保:保存されたデータを容易に確認できるようにすること |

これらの要件を満たすために、具体的には以下のような対応が求められます。

- タイムスタンプの導入

- 不当な訂正削除の防止に関する事務処理規程の制定、遵守

- 検索機能の実装、充足

- 見読可能装置の準備(モニター、プリンターなど)

「検索機能の実装、充足」について補足すると、「取引年月日」「取引金額」「取引先」を瞬時に検索できるようにしておく必要があります。

電子取引のデータ保存が不要になる場合

以下のような場合には電子取引のデータ保存が不要となります。

■「検索機能」の全てが不要となるケース

次のいずれかに該当することが条件です。

- 基準期間(2課税年度前)の売上高が5,000万円以下

- 電子取引データをプリントアウトした書面を、取引年月日やその他の日付、取引先ごとに整理された状態で提示・提出できること

■電子データ保存における全ての要件が不要となるケース

次のどちらも満たしていることが条件です。

- 税務署長が「要件に従って保存することができなかったことについて相当の理由がある」と認めること

- 税務調査などにあたって、取引データのダウンロードおよびそのデータをプリントアウトした書面の提示・提出に応えられること

1点目の「相当の理由」としては、「対応するための人手が不足している」「資金不足」といった理由が想定されています。

また、上記で2点目に記したように、電子データを紙保存する場合も元のデータは削除してはならないため注意してください。

電子取引データ保存を行う際のポイント

電子取引データの保存を適切に行うためには、以下のポイントに注意する必要があります。

紙保存から電子保存へ移行する

これまでは紙保存と電子保存の両方が認められていたので、企業はそのときどきに応じて柔軟に保存方法を選ぶことができました。

受け取った電子データを紙に印刷して、すべて紙ベースで管理していた企業は多いと思います。

しかし電子帳簿保存法の2024年1月改正以降は、電子データで受領したらそのまま電子で保存しなければなりません。

紙で受領したものをスキャンして電子保存することは認められているため、今後は各企業において紙保存→電子保存へ移行することが推奨されます。

なお、電子保存への移行は下記の流れを踏むと良いでしょう。

【紙保存→電子保存移行の主な流れ】

- 現在の保存方法の棚卸し

- 電子保存に適したシステムの選定

- 社内規程の整備

- 従業員への教育と周知

- 段階的な移行計画の策定と実施

ぺナルティに注意する

電子取引のデータ保存またはスキャン保存された国税関係書類に関して、隠蔽や仮装があった場合、それに関連した申告漏れなどに10%の重加算税が加重されます。

本来、税務調査では故意による隠蔽・仮装があった場合、追徴課税額として35%の重加算税が課されます。つまり、電子帳簿保存法に伴う違反もあった場合、計45%分の重加算税が生じることになるのです。

また、悪質性がある場合は「青色申告の取り消し」といったペナルティが生じる可能性もあります。

ルールに則った運用ができているかを下記フローでチェックしてみてください。

(出典:電子帳簿保存法 電子取引データの保存方法をご確認ください|厚生労働省)

【任意】で対応すべきこと

「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」のうち、2024年1月から義務化されたのは「電子取引のデータ保存」のみです。ほかの2つは任意での対応となります。

1. 国税関係帳簿書類の電磁的記録による保存

パソコンで最初から自己が作成した帳簿書類について、電子データとして保存するための要件を示したものです。会計システムを用いて作成から保存まで一貫して行うケースが多い傾向にあります。

なお、一定の要件を満たせば「優良電子帳簿」として認定され、過少申告加算税が通常の10%から5%に軽減されます。

(出典:優良な電子帳簿の要件|国税庁)

2. スキャナ保存

スキャナ保存とは、紙の原本をスキャンしてデータ化し、そのデータを保存する方法です。これにより、保管スペースの削減や業務効率の向上が期待できます。

スキャン保存は「重要書類」と「一般書類」で方法が異なります。それぞれの要件について解説します。

重要書類

重要書類とは「契約書」や「領収書」など、資金やモノの流れに直結・連動する書類のことです。

スキャン保存を行ううえでの主なルールは下記のとおりです。

| 入力期間の制限 |

次のどちらかの期間内に入力すること。 ①早期入力方式:書類を作成または受領から、速やか(おおむね7営業日以内)にスキャナ保存する |

| 解像度について | 解像度200dpi相当以上で読み取ること |

| カラー画像について | 赤色、緑色および青色の階調がそれぞれ256階調以上(24ビットカラー)で読み取ること |

| タイムスタンプの付与 | 入力期間内に、総務大臣が認定する業務に係るタイムスタンプを、一の入力単位ごとのスキャナデータに付すこと ※1 スキャナデータが変更されていないことについて、保存期間を通じて確認することができ、課税期間中の任意の期間を指定し、一括して検証することができるものに限る ※2 入力期間内にスキャナ保存したことを確認できる場合には、このタイムスタンプの付与要件に代えることができる |

| バージョン管理 | スキャナデータについて訂正・削除の事実やその内容を確認できるシステム、または訂正・削除を行うことができないシステムを使用すること |

| 帳簿との相互関連性の確保 | スキャンデータとそのデータに関連する帳簿の記録事項との間において、相互にその関連性を確認できるようにしておくこと |

| 見読可能装置等の備付け | 14インチ(映像面の最大径が35cm)以上のカラーディスプレイ、カラープリンタ、操作説明書を備え付けること |

| 速やかに出力すること |

スキャナデータについて、次の①~④の状態で速やかに出力できるようにすること ①整然とした形式 ②書類と同程度に明瞭 ③拡大・縮小して出力できる ④4ポイントの大きさの文字を認識できる |

| システム概要書等の備付け | スキャナ保存するシステムの概要書、仕様書、操作説明書、スキャナ保存する手順や担当部署などを明らかにした書類を備え付けること |

| 検索機能の確保 |

スキャナデータについて、次の要件による検索ができるようにすること ①取引年⽉日その他の日付、取引金額、取引先での検索 |

一般書類

一般書類は「見積書」「注文書」のように、資金やモノの流れに直結・連動しない書類をさします。

一般書類の場合は、重要書類の表で示したうち「入力期間の制限」「カラー画像による読み取り」「帳簿との相互関連性の確保」「見読可能装置等の備付け」が適用されません。その他の要件は重要書類と同様です。

インボイス制度にも該当する書類に関して

インボイス制度に関する書類の取り扱いが気になる方も多いと思います。

インボイス制度においては売り手が「適格請求書」を発行して、買い手は適切に保存する必要があります。

「適格請求書」は取引関係書類であるため、データのまま受け取ったらデータ保存、紙で受け取ったら紙のまま保存かスキャン保存を選ぶことになります。基本的な取り扱いは他の書類と同様です。

なお、インボイスに該当する書類の保存期間は「7年」です。自社にとって最適な保管方法を確認しましょう。

まとめ

現行の電子帳簿保存法において特にポイントとなるのが「電子取引データは電子データのまま保存する」という点です。これは義務なので、最重要事項として押さえておきましょう。

電子取引データの保存が対象外となるケースもありますが、今後、電子帳簿保存法はますます推進されていくと見込まれます。早いうちに対応の基盤をつくることで、将来的に多くのメリットを享受することができるしょう。

【参考】

電子帳簿保存制度特設サイト|国税庁

同じカテゴリ内の人気記事