人事・労務担当者にとって、年末調整後の給与支払報告は、1年の中でも特に重要な業務です。

業務量が多いうえに、給与支払報告書の金額をもとに従業員の住民税が決められるため、間違えるわけにはいきません。

さらに、提出を怠ると罰則が科せられる可能性も……。

給与支払報告書の提出をスムーズかつ正確に行うためには、あらかじめ正しい書き方を確認しておくことが大切です。

そこで、この記事では、給与支払報告書の書き方について、項目ごとに詳しく解説します。

給与支払報告書の提出を控えている方は、ぜひお役立てください!

目次

給与支払報告書の目的や重要性

給与支払報告書とは、前年に従業員に支払った給与や徴収した税金、控除情報などについて、居住する市区町村に報告するための書類です。

源泉徴収票と似た様式・項目で、給与支払報告書の内容をもとに、各従業員が次の6月から支払う住民税額が決定します。

各企業では、毎年12月に従業員の年末調整をして、その年の所得と源泉徴収税額などが決まります。それらの従業員ごとの情報を、給与支払報告書に記載して提出するのです。

給与支払報告書の提出先は、従業員の居住自治体ごとです。

例えば、新宿区に3名、港区に3名、さいたま市に3名の従業員が住んでいるのであれば、新宿区・港区・さいたま市のそれぞれに、該当する従業員の給与支払報告書を提出します。

法人の位置する自治体ではないため、間違わないように注意が必要です。

給与支払報告書の正しい書き方・記入項目

給与支払報告書の提出期限は、毎年1月31日です。

※1月31日が土日祝日の場合は調整あり

例えば、令和4年1月1日~令和4年12月31日に在籍していた従業員の給与支払報告書は、令和5年1月31日までに提出します。

1月に入ってから再年末調整(再年調)があった場合は、再年調の結果も反映させた最終版の内容を報告します。

給与支払報告書のフォーマットは、自治体ごとに様式が異なる場合がありますが、基本的な項目はすべて同じです。

項目が押さえてあれば、企業ごとに用意したフォーマットを使っても問題ありません。

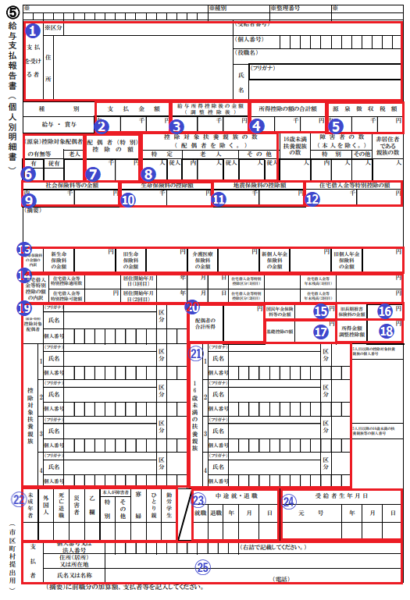

ここでは、新宿区で公開されている令和5年度(令和4年分)の様式を用いて、給与支払報告書の正しい書き方を紹介します。

(出典:令和5年度給与支払報告書の提出|新宿区)

①支払を受ける者

給与を支払った従業員の氏名や住所などを記入します。従業員に配布する「源泉徴収票」にはマイナンバーを記載しませんが、給与支払報告書にはマイナンバーを入れるため、忘れないよう注意が必要です。

「受給者番号」や「役職」は企業ごとに任意で設定する項目なので、なければ空欄でも問題ありません。

②支払金額

対象年における、その従業員への支払金額を記入する欄です。

源泉徴収票と同じ金額を間違いなく書きます。

ちなみに、例として挙げている上記の画像には、左上に「⑤」と書かれていることが分かります。これは、令和5年1月31日までに申請する「令和4年分」の金額を記入することを意味します。

③給与所得控除後の金額(調整控除後)

支払金額から給与所得控除額を差し引いた金額を記入します。

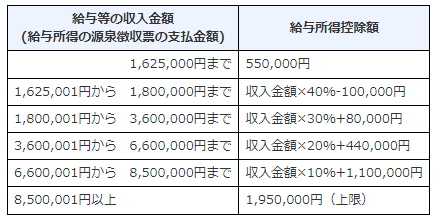

この項目も、基本的には源泉徴収票の内容を転記すれば問題ありませんが、自分たちで計算する場合の方法を見ていきましょう。

金額を簡単に知る方法としては、国税庁の公表する「令和4年分の年末調整等のための給与所得控除後の給与等の金額の表」を使うことです。

収入に対する給与所得控除後の金額を一目で探せます。

例えば、収入が2,000,000円の場合、給与所得控除後の金額は1,320,000円です。

自分たちで計算する場合は、国税庁で公表されている下記の表を使って計算します。

同じく収入が2,000,000円だとした場合の計算方法はこちらです。

2,000,000円-(2,000,000円×30%+80,000円※千円未満切り捨て)=1,320,000円

(出典:給与所得控除|国税庁)

④所得控除の額の合計額

年末調整で適用された各所得控除額の合計金額を記入します。

具体的には、下記の金額を合算しましょう。

なお、年の途中で退職した従業員など、年末調整の対象外となる者に関しては、空欄でも問題ありません。

| ・配偶者控除 ・扶養控除 ・障害者控除 ・社会保険料控除 ・生命保険料控除 ・地震保険料控除 ・住宅借入金等特別控除 ・ひとり親控除 ・寡婦控除 ・勤労学生控除 ・基礎控除 |

⑤源泉徴収税額

年末調整で確定した源泉徴収税額を記入します。

退職者や自分で確定申告をする従業員など、企業として年末調整をしていない人の給与支払報告書には、給与天引きした額を書いてください。

自分たちで手動計算する場合は、下記の式を使います。

なお、ここでいう「課税所得金額」とは、「給与所得控除後の金額」から「所得控除の額の合計額」を差し引いた金額です。

| 源泉徴収税額=課税所得金額×税率-控除額 |

※「控除額」については、下記国税庁のページで確認できます

⇒所得税の税率|国税庁

⑥(源泉)控除対象配偶者の有無等

年末調整において控除対象となる配偶者がいる場合は「有」に〇を付けます。

控除対象配偶者が70歳以上の場合は、「老人」の欄に〇を入れます。

「(源泉)控除対象配偶者」とは何かについて知りたい方は、下記資料のPDF6ページをご覧ください。

⇒(源泉)控除対象配偶者|国税庁

⑦配偶者(特別)控除の額

年末調整において計算した配偶者控除・配偶者特別控除の金額を記載します。

金額の元となるのは、年末調整で従業員から提出してもらった「給与所得者の配偶者等控除申請書」です。

⑧控除対象扶養親族の数(配偶者を除く)

年末調整における「特定扶養親族」「老人扶養親族」「その他扶養親族」の人数をそれぞれ記入します。

⑨社会保険料等の金額

毎月の給与から天引きした社会保険料の金額を記載する欄です。

年末調整において提出してもらった「給与所得者の保険料控除申告書」に、「社会保険料」や「小規模企業共済掛金」が記入されている場合は、給与から天引きした社会保険料に合算します。

様式に「内」と記載がある場合は、該当箇所に「小規模企業共済掛金」の金額を内書きします。

⑩生命保険料の控除額

年末調整時に従業員に提出してもらった「給与所得者の保険料控除申告書」を元に、生命保険料の控除額を記入します。

⑪地震保険料の控除額

年末調整時に従業員に提出してもらった「給与所得者の保険料控除申告書」を元に、地震保険料の控除額を記入します。

⑫住宅借入金等特別控除の額

年末調整時に従業員に提出してもらった「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」を元に、住宅借入金等特別控除額を記入します。

⑬生命保険料の内訳

「生命保険料の控除額」の欄に書いた金額の内訳について、生命保険料の新・旧、個人年金保険料の新・旧、介護保険料の5つに分けて記入します。

なお、旧生命保険料および旧個人年金保険料とは、「平成23年12月31日までに契約した保険」が対象です。

⑭住宅借入金等特別控除の額の内訳

「住宅借入金等特別控除の額」の欄に書いた金額の詳細について記入します。

特別控除可能額や借入金残高のほか、居住開始年月日なども書く必要があります。

⑮国民年金保険料等の金額

年度途中に入社した従業員など、国民年金保険の支払いがあり、年末調整において申請があった場合は、金額を記入します。

⑯旧長期損害保険料の金額

平成19年の損害保険料控除廃止に伴い、平成18年12月31日までに契約締結した地震保険料の控除額をこちらの欄に記載することができます。

※詳細は国税庁の下記ページでご確認ください

⇒地震保険料控除|国税庁

⑰基礎控除の額

基礎控除は、収入に応じて金額が決められており、「給与所得者の基礎控除申告書」から転記します。

※国税庁のこちらのページでも確認できます⇒基礎控除

なお、基礎控除額が48万円の場合、記入の必要はありません。

⑱所得金額調整控除額

所得金額調整控除の適用がある場合に、その金額を記入します。

⑲(源泉・特別)控除対象配偶者・控除対象扶養親族

控除対象配偶者や、配偶者特別控除の対象となる配偶者、扶養控除の対象となる親族の氏名・マイナンバーを記入します。

年の途中で退職した従業員の給与支払報告書にも、記入が必要です。

従業員に配布する源泉徴収票には、マイナンバーを記入しないので、給与支払報告書への記入を忘れないようにしましょう。

⑳配偶者の合計所得

「配偶者控除」または「配偶者特別控除」の対象となる配偶者の、1年間の合計所得金額を記入します。

㉑16歳未満の扶養親族

扶養親族のうち、16歳未満の者の氏名・フリガナ・マイナンバーを記載します。

その親族の住所が国外の場合には、「区分」の欄に〇を付けます。

㉒未成年者から勤労学生までの各欄

給与支払報告書の下部には、「未成年者」や「外国人」、「死亡退職」など小さめの枠が設定されています。ここは、従業員本人が条件に該当する場合に「〇」を記入する欄です。

各欄に〇を付ける条件について、ひとつずつ解説します。

| 項目 | 記入条件 |

| 未成年者 | 従業員が未成年者の場合に〇を付けます。 |

| 外国人 | 従業員が外国人の場合に〇を付けます。 |

| 死亡退職 | 年の途中で死亡退職した場合に〇を付けます。 |

| 災害者 | 従業員が災害による被害を受け、源泉所得税の徴収猶予を受けた場合に〇を付けます。 この場合、摘要欄に徴収猶予税額を記入します。 |

| 乙欄 | 従業員が複数社で勤務し、年末調整を他の勤務先で行っている場合に〇を付けます。 |

| 本人が障害者 | 従業員が障害者である場合に〇を付けます。 特別障害者であれば「特別」に、それ以外であれば「その他」に〇を記入してください。 |

| 寡婦・ひとり親 | 従業員が寡婦控除、またはひとり親控除を受けた場合、該当する欄に〇を付けます。 |

| 勤労学生 | 従業員が勤労学生控除を受けた場合に〇を付けます。 |

㉓中途就・退職

従業員が年の途中に入社・退職した場合に、該当するほうに「〇」を付け、その日付を記入します(死亡退職含む)。

新卒者で4月などに入社した場合でも「途中入社」として扱われるため、記入が必要です。

㉔受給者生年月日

従業員の生年月日を記入します。

㉕支払者

従業員に給与を支払った企業(自社)の法人番号・住所・名称・電話番号などを記入します。

求人広告を掲載したい方へ

採用係長は最大5つの求人検索エンジン(求人ボックス、Googleしごと検索、スタンバイ、Career jet、キュウサク)にワンクリックで連携できます。ぜひ一度お試しくださいませ。

総括表の正しい書き方

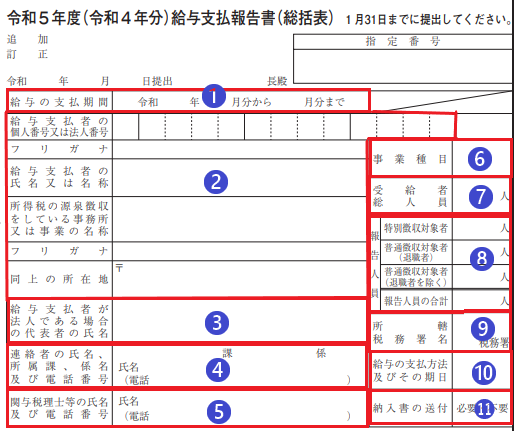

給与支払報告書を各自治体に提出する際には、「総括表」を表紙にします。

給与支払報告書と併せて提出するのが基本であり、提出期限も同じく1月31日です。

総括表のフォーマットも自治体ごとに微妙に異なるため、自社を管轄する自治体のフォーマットを確認してみてください。

ここでは新宿区のフォーマットを例にとって、正しい書き方について解説します。

(出典:令和5年度給与支払報告書の提出|新宿区)

①給与の支払期間

提出する給与支払報告書の対象期間を記入します。

例えば、令和5年度(令和4年分)であれば、「令和4年1月分から令和4年12月分まで」と記入します。

②給与支払者の個人番号又は法人番号、事業所名、所在地など

自社の法人番号や企業名などの情報を記入します。

ここで書くのは法人名なので、代表者名を記載しないよう注意が必要です。

給与支払者が個人事業主の場合は、個人事業主名を書きます。

③代表者の氏名

法人代表者の氏名を記入します。

自治体によっては、押印が必要な場合もあります。

④連絡者の氏名、所属課、電話番号など

給与支払報告書を作成した担当者の、氏名や電話番号、所属などを書きます。

給与支払報告書や総括表に不備があった場合、ここに書いた電話番号に連絡がきます。

⑤関与税理士等の氏名及び電話番号

給与支払報告書・総括表の作成を、会計事務所や税理士などに委託している場合に、名称と電話番号を記入します。

⑥事業種目

「小売業」や「製造業」のように、自社の事業種目を記入します。

⑦受給者総人員

給与支払期間に給与を支払ったすべての従業員の人数を記入します。

なお、ここに退職者の数は含みません。

自治体によっては、退職者の数を記入する欄が、別に設けられている場合もあります。

⑧報告人員

「特別徴収対象者」「普通徴収対象者(退職者)」「普通徴収対象者(退職者を除く)」の数を記入し、「報告人員の合計」を書きます。

⑨所轄税務署

自社を管轄している税務署名を記入します。

今回の例で言うと、「新宿税務署」です。

⑩給与の支払方法及びその期日

従業員への給与支払方法と期日を書きます。

例えば、毎月25日に支払っているのであれば「月給 25日」、月末に支払っているのであれば、「月給 月末」です。

⑪納付書の送付

源泉徴収税を納付所で振り込む場合は、「必要」に〇を付けてください。

インターネットバンキングで支払う場合など、納付書を使わない場合は「不要」にします。

給与支払報告書と総括表を提出しないとどうなる?

給与支払報告書および総括表を提出しないと、罰則の対象となる可能性があります。

地方税法第317条第6項において、給与支払報告書の提出が義務付けられているためです。

もし提出を怠った場合は、「1年以下の懲役または50万円以下の罰金」が科せられます。

事務担当者だけでなく、法人に対しても罰則が科せられるため、一人に任せきりにせず、提出の有無をチームあるいは組織全体で確認することが大切です。

なお、虚偽の内容を提出した場合でも、「提出していない」ものとしての取り扱いになります。

「事務が立て込んでいるから、一旦適当に作って提出しよう」のような対応をしても、罰則の対象となる可能性があるのです。

給与支払報告書の内容をもとに従業員の支払うべき住民税額が決まるので、従業員を混乱させてしまう懸念もあります。

結果的に、担当者と組織全体の負担が大きくなるので、期日までに必ず提出する意識を持つことが大切です。

【出典】

地方税法|e-Gov法令検索

給与支払報告書を書き間違った際の訂正方法

どれだけ慎重に給与支払報告書を作成しても、内容を間違えてしまうことはあるでしょう。

給与支払報告書を書き間違った場合でも、落ち着いて訂正すれば問題ありません。

ただし、提出前と提出後で訂正方法が異なるので、どちらのパターンも押さえておきましょう。

提出前に書き間違いがあった場合

提出前に訂正したい場合は、書き間違えた箇所に二重線を引き、訂正印を押したうえで、近くに正しい内容を書き直しましょう。

自治体にはよりますが、多くの場合、訂正印は担当者個人のものではなく、給与支払報告書や総括表に押印した社印が望ましいです。

なお、給与支払報告書の内容に誤りがあれば、本人に配布した源泉徴収票も誤っている可能性があります。

再交付が必要かもしれないので、訂正のタイミングで併せて確認することがおすすめです。

提出後に書き間違いがあった場合

提出した給与支払報告書に間違いがあった場合は、正しい内容の給与支払報告書と総括表を作成して、左上または摘要欄に「訂正版」と朱書きして送付します。

自治体によっては、総括表に「訂正」と書く項目があるので、一度様式を確認してみてください。

手続きが微妙に異なる場合もあるので、まずは一度、管轄自治体のホームページで確認することがおすすめです。

「電話で訂正すればOKでは?」と思う人もいるかもしれませんが、電話での訂正は基本的に受け付けていません。

書類で再提出する必要があるので、まずは訂正が発生しないよう、初回提出の段階で丁寧に書類を作成することが大事です。

まとめ

給与支払報告書は、従業員が支払う住民税の基となる大切な書類であり、提出期日が毎年1月31日と決まっているため、作成にはスピード感と正確性が求められます。

一方で、給与支払報告書の中には複数の項目があり、負担の大きい業務です。

提出を怠ると、罰則の対象にもなります。

後からの訂正が可能ではあるものの、事前に正しい書き方を把握したうえで、スムーズに作成するのが最適だといえます。

ぜひ、当記事の内容を参考にして給与支払報告書・総括表を作成してみてください。

同じカテゴリ内の人気記事